陈欣

特聘专家

在 2009-2011 年的业绩考核期间,作为国企的海信电器因实施股权激励,极大地透支了未来的增长潜力,相比高管们获得近 4000 万元左右的利益,公司业绩在今后数年可能都难以恢复较高幅度的增长。

毛利率坐上“过山车”业绩增速玩变脸

2008 年 11 月,海信电器公布股票期权激励方案,向公司董事、高管以及中层经营技术骨干共 48 人授予了总股本约1% 的期权,自 2011 年起分 3 年匀速行权。行权条件是 :在行权限制期内,各年度归属于公司股东的净利润及扣非后的净利润,均不低于授予日前最近三个会计年度的平均水平且不为负 ;其扣非后的净利润在 2009 - 2011 年的平均增长率不低于 14%,2009 - 2011 年每年的加权平均净资产收益率不低于 8%,且均不低于行业平均水平。

在 2009-2011 年的考核期内,海信电器均大幅跑赢考核标准 :扣非后的净利润均达到近三年平均水平的数倍以上 ;净利润增长率均在 100% 以上,大大高于 14% 的考核标准 ;加权平均净资产收益率也都远高于 8% 及行业平均水平。由于业绩均符合行权条件,公司在 2011 年、2012 年分别安排约222万与333万份的期权行权,余下的期权将于2013年行权。

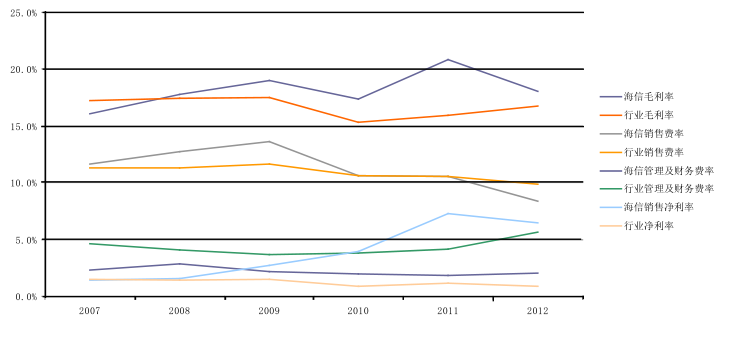

公司“卓越”的盈利能力主要体现在高企的毛利率上,与行业差值由 2008 年的 0.31% 逐步上升至 2011 年的峰值4.9%。此间,海信电器的销售净利率也在 2011 年达到峰值7.3%,大约是 1.2% 的同行业公司均值的 6 倍之高 ;而在实施股权激励前的 2008 年,差值仅为 0.17%。

然而吊诡的是,2012 年以来由于铜、铝、钢等原料价格持续下滑,家电企业的生产材料成本均有显著下降,黑电行业平均毛利率由 2011 年的 16% 上升为 2012 年的 16.8%,但海信电器的毛利率却由 2011 年的 20.9% 下降为 2012 年的18%。

让人意想不到的是,股权激励考核期刚过,公司 2012 年的净利润增长率就下降为 -6%,其净利润较三年平均水平高出部分也由 2011 年的 200% 左右降为 2012 年的 60%。对比同行业公司,却没有发现 2011 - 2012 年间存在如此之大的业绩落差。这说明海信电器为满足股权激励计划对业绩的考核标准,可能虚增了 2009-2011 年间的业绩,业绩存在较大水分;而在满足了考核要求后的 2012 年,业绩开始被迫下滑。

海信电器的利润率、费用率与黑色家电行业对比

究竟公司高管施展了什么财技,让毛利率如此顺从地波动?答案或在三费控制方面。

海信电器 2008 年的管理及财务费用率为 2.9%,较同行业低 1.2%;到了 2012 年进一步降为 2%,较同行业公司 5.6%的费用率要低出 3.6%,这样的变化趋势在各项费用上涨迅速的经济环境下可以说是好到难以置信了。一种可能是,股权激励导致公司经营层改善运营、控制各项费用 ;但也不排除公司将部分费用隐藏于集团或其他关联公司中,造成盈利能力超强的假象。

至于销售费用率,公司 2012 年较 2011 年降低了 2.2%,而同行业企业同期仅下降了 0.6%。公司在营业收入同比增加 7.4% 的情况下,销售费用却从 2011 年的 24.8 亿元降了14.6% 至 2012 年的 21.2 亿元,表现反常。公司近两年的销售费用明细显示,人员费用、保修费及日常费用基本正常,但广告及市场推广费用与相应的销售支持费用均有大幅下降。其中,2012 年公司的广告及市场推广费仅为 9.9 亿元,较2011 年的 13.2 亿元下降了 25.3%。

如此巨大的反差暗示,公司可能在期权考核期的最后一年2011 年,人为低估营业成本,推迟到 2012 年中确认,从而导致毛利率变化异常,其动机恐怕与高管在 2013 年的减持意愿相关。在 2012 年公司毛利率变化趋势反转的情况下,如果销售费用率仍保持正常水平,比如原先的 10.6% 水平,意味着将多确认 5 亿元左右费用,导致扣非后净利润降至 10 亿元左右,引起股价大跌。因此,海信电器的高管有很强动机将较容易操纵的广告及市场推广费用推迟至 2013 年第 2、3 季度再行确认。实际上,海信电器的销售费用率在 2012 年 8.4%

的基础上进一步下降为一季度的 7.1%。

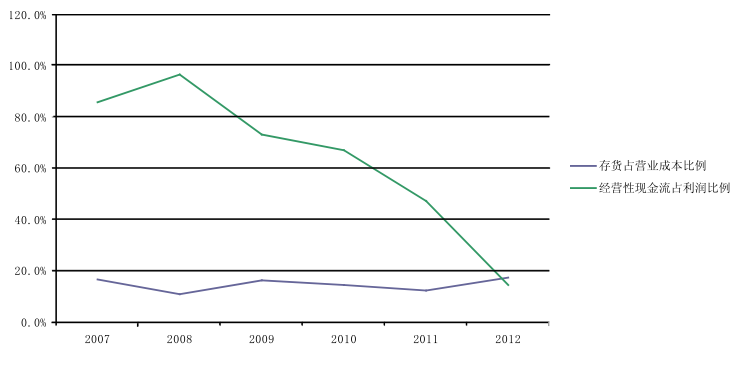

值得一提的是,海信电器的存货从 2011 年的 23 亿元左右剧增至 2012 年的 36 亿元,增加 57% ;存货占营业成本比例也从 2011 年的 12.2% 大幅增加到了 17.4%,这说明公司的存货管理出现了较大问题。

不仅如此,公司经营活动产生的现金流量净额也大幅恶化,从 2011 年的约 80 亿元减少至 2012 年的 23 亿元左右。经营性现金流占利润的比例,从 2007、2008 年的 85.6% 和96.6%,降到 2012 年的 14.6%。不难发现,公司高管在股权激励计划的考核动机下仅重视利润的水平却忽视了盈利质量。

行权、减持精确操纵高管获利或近 4000 万

海信电器高管的减持时机之精准,与业绩释放配合之完美,令人瞠目。

比如,2012 年 3 月 5 日公司股价达到阶段性最高价22.72 元,海信集团董事长周厚健及海信集团总裁兼海信电器董事长于淑珉均在 2 月 29 日以 20 元左右的价格进行减持,其后股价一路下跌 ;2013 年 4 月 24 日海信电器达到近期最高价 16.74 元,周厚健与于淑珉再次以 16.00 元的价格逃顶卖出。

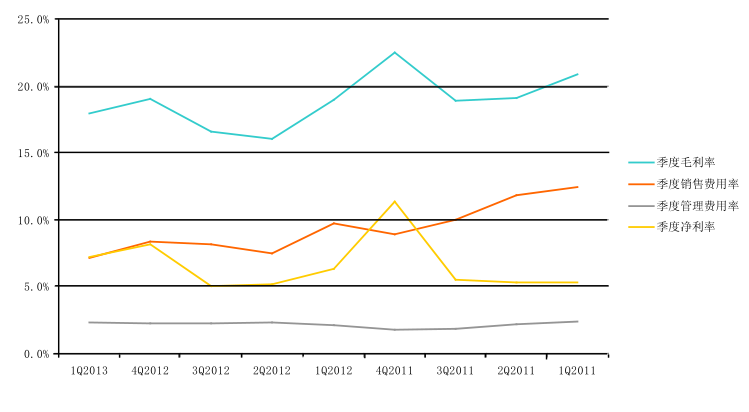

根据相关规定,对高管个人股票期权应缴所得税是根据行权价和行权时股价的差额来计算的。这意味着,高管们不仅在计划减持期间有动机释放业绩做高股价,还存在动机在行权期附近做低业绩,以减少其所得税的缴纳。如果将海信电器的业绩与费用结构分季度列出,可清楚地看出,公司的季度业绩变化与高管减少纳税及减持动机非常一致。

2011 年前三季度,海信电器均未释放业绩,公司的净利率一直维持在 5.3% - 5.5%。其间股价表现相当疲弱,除了年初有一波上涨外,一直维持在下降趋势中,2011 年 12 月跌至最低的 10.38 元。2011 年四季度公司业绩大幅释放,股价也在年底开始大涨。到了 2012 年一季度,由于高管有减持需求,公司并未披露较差业绩,当季净利率达 6.3%,同比有较大增加。而后公司业绩再度恶化,股价也随之下跌,直至高管行权结束。而在 2012 年四季度和 2013 年一季度,公司股价又开始随着业绩释放而上涨。

由此可见,海信电器在可行权当年倾向于将二、三季度业绩进行负向盈余管理,并在四季度及一季度充分释放业绩,以达到高管少缴纳所得税与高位减持的目的。我们不妨算一笔账:在 2011、2012 年度的两批次行权中,高管们以每股 3.42元、2.28 元的低价分别买入 65.8 万股及 98.8 万股,2013年年底尚有 101.7 万份期权可行权 ;根据高管今年的减持价推算,每股可获利润接近 14 元,这意味着三批行权将累计带来近 4000 万元左右的利益。

高管操纵透支企业潜力须防激励变成提款机

对家电企业而言,销售收入的确认具有相当的可操纵性,以广告费用为代表的销售费用在确认上也具有一定的随意性。此外,家电生产的原材料价格近年来波动较大,导致投资者难以准确估计公司的生产成本。这些行业特征给一些上市公司提供了一定的空间来进行年度内乃至跨年度的利润转移,以满足个人获利动机。海信电器的高管们为达到股权激励计划的业绩考核标准,可能采用了种种手段增加考核期内的净利润水平。

作为国有企业,海信集团最高层管理人员也包括在股权激励计划内,导致上市公司缺乏来自上级控股股东的监督。海信电器的三名独立董事均在外地,2012 年的 20 次会议中多达19 次以通讯方式参加,说明公司的内部治理较弱,难以有效制约管理层的盈余管理手段。

虽然不否认海信电器的股权激励计划可能带来公司业绩的整体改善,但也导致了较为严重的业绩操纵。其后果可能是,由于在 2009-2011 年的业绩考核期,海信电器极大地透支了公司的未来增长潜力,公司业绩在今后数年或难恢复较高幅度的增长。

要避免国有企业的股权激励计划成为高管的渔利工具,需要精心设计激励方案,可从经营性现金流等多方面指标进行考核,以加强短期操纵的难度。国外防止管理层短视较为成熟的经验是,将行权期拉长至高管的聘期结束后(可长达 10 -15 年),相应行权价格呈阶梯式上升。

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。